Κρίση της Ευρωζώνης

Η κρίση της Ευρωζώνης (συχνά αναφέρεται και ως ευρωκρίση) είναι μια συνεχιζόμενη κρίση που επηρεάζει τις χώρες της ευρωζώνης από τις αρχές του 2009, όταν μια ομάδα 10 τραπεζών της κεντρικής και ανατολικής Ευρώπης ζήτησαν να λάβουν πακέτο διάσωσης.[3] Τον καιρό εκείνο, η Ευρωπαϊκή Επιτροπή δημοσίευσε πρόβλεψη για πτώση 1,8% της οικονομικής απόδοσης της ΕΕ για το 2009.[3][4]

Η κρίση έκανε δύσκολο ή αδύνατο για κάποιες χώρες της ευρωζώνης να εξοφλήσουν ή να αναχρηματοδοτήσουν το δημόσιο χρέος τους χωρίς τη βοήθεια τρίτων μερών όπως η ΕΚΤ ή το ΔΝΤ. Οι τράπεζες της ευρωζώνης ήταν υποκεφαλαιοποιημένες και αντιμετώπιζαν προβλήματα ρευστότητας και χρέους. Επιπλέον, η οικονομική μεγέθυνση ήταν αργή στο σύνολο της ευρωζώνης και άνισα κατανεμημένη ανάμεσα στις χώρες μέλη της.[4] Οι κυβερνήσεις των κρατών που επηρεάστηκαν περισσότερο από την κρίση έχουν συμμορφώσει τις αντιδράσεις τους με μια επιτροπή που έγινε γνωστή ως «Τρόικα» και σχηματίστηκε από τρεις διεθνείς οργανισμούς: την Ευρωπαϊκή Επιτροπή, την Ευρωπαϊκή Κεντρική Τράπεζα και το Διεθνές Νομισματικό Ταμείο.

Ιστορικό

ΕπεξεργασίαΤο 1992 τα μέλη της της Ευρωπαϊκής Ένωσης υπέγραψαν τη Συνθήκη του Μάαστριχτ, με την οποία ανέλαβαν την υποχρέωση να περιορίσουν το δημοσιονομικό έλλειμμα και το χρέος τους. Στις αρχές της δεκαετίας του 2000 κάποιες χώρες μέλη της ΕΕ αποτύγχαναν να παραμείνουν εντός των ορίων των κριτηρίων του Μάαστριχτ και στράφηκαν στην τιτλοποίηση μελλοντικών κυβερνητικών εσόδων για να μειώσουν τα χρέη και/η τα ελλείμματά τους, αποφεύγοντας τη βέλτιστη πρακτική και αγνοώντας τα διεθνή πρότυπα.[5] Αυτό επέτρεψε στα κράτη να αποκρύψουν το ύψος του ελλείμματος και του χρέους μέσα από ένα συνδυασμό τεχνικών, που περιλάμβαναν ασυνεπή λογιστική, συναλλαγές εκτός ισολογισμού καθώς και τη χρήση σύνθετων κατασκευών παραγώγων συναλλάγματος και χρέους.[5]

Από τα τέλη του 2009 δημιουργήθηκαν μεταξύ των επενδυτών φόβοι πτώχευσης ως αποτέλεσμα του αυξανόμενου ύψους ιδιωτικού και δημόσιου χρέους σε όλο τον κόσμο, σε συνδυασμό με ένα κύμα υποβάθμισης του δημόσιου χρέους ορισμένων ευρωπαϊκών κρατών από τους διεθνείς οίκους αξιολόγησης. Οι αιτίες της κρίσης σε κάθε χώρα ποίκιλλαν. Σε αρκετές χώρες, το ιδιωτικό χρέος που προέκυψε εξαιτίας της φούσκας των ακινήτων μεταφέρθηκε στο δημόσιο χρέος ως αποτέλεσμα της διάσωσης των τραπεζικών συστημάτων και των κυβερνητικών αντιδράσεων απέναντι στις οικονομίες που επιβραδύνθηκαν μετά το σπάσιμο της φούσκας. Στην Ελλάδα το δημόσιο χρέος διογκώθηκε με δανεισμό, εν μέρει λόγω δεσμεύσεων για υψηλούς μισθούς και συντάξεις στο δημόσιο τομέα.[6] Η δομή της ευρωζώνης ως νομισματικής ένωσης χωρίς δημοσιονομική ένωση (η ύπαρξη, δηλαδή, διαφορετικών φορολογικών και συνταξιοδοτικών συστημάτων) συνεισέφερε στην κρίση και περιόρισε την ικανότητα των Ευρωπαίων ηγετών να αντιδράσουν αποτελεσματικά.[7][8] Οι ευρωπαϊκές τράπεζες έχουν στην ιδιοκτησία τους σημαντικό τμήμα του δημόσιου χρέους, τόσο ώστε να ενισχύονται ανησυχίες σχετικά με τη φερεγγυότητα των τραπεζικών συστημάτων και των κρατών.[9]

Οι ανησυχίες εντάθηκαν από τις αρχές του 2010 και εξής,[10][11] οδηγώντας τα Ευρωπαϊκά κράτη στην εφαρμογή μιας σειράς μέτρων χρηματικής υποστήριξης όπως Ευρωπαϊκό Ταμείο Χρηματοπιστωτικής Σταθερότητας (EFSF) και ο Ευρωπαϊκός Μηχανισμός Σταθερότητας (ESM).

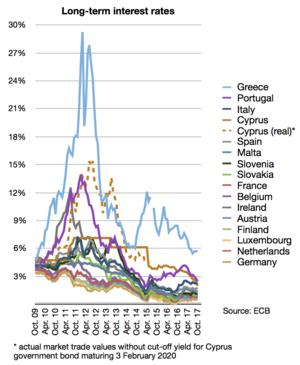

Πέρα από την εφαρμογή πολιτικών μέτρων και προγραμμάτων διάσωσης για την αντιμετώπιση της κρίσης της Ευρωζώνης, η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) έχει επίσης λάβει μέτρα, χαμηλώνοντας τα επιτόκια και παρέχοντας φθηνά δάνεια ύψους πάνω από ένα τρις ευρώ για να διατηρηθεί η ροή του χρήματος ανάμεσα στις ευρωπαϊκές τράπεζες. Στις 6 Σεπτεμβρίου 2012 η ΕΚΤ καθησύχασε τις χρηματαγορές ανακοινώνοντας δωρεάν άνευ ορίων υποστήριξη για όλες τις χώρες της ευρωζώνης που συμμετέχουν σε πρόγραμμα διάσωσης ή προληπτικό πρόγραμμα του EFSF/ESM, μέσα από Οριστικές Χρηματικές Συναλλαγές (γνωστές ως «OMT»), που χαμηλώνουν την απόδοση των ομολόγων.[12]

Η κρίση έχει αρνητικές οικονομικές επιπτώσεις για τις χώρες που επηρεάστηκαν περισσότερο -τα ποσοστά της ανεργίας στην Ελλάδα και την Ισπανία φτάνουν το 27%-[13] και επηρέασε επίσης πολιτικά τις κυβερνήσεις που βρισκόταν εν ενεργεία σε 8 από τις 17 χώρες της ευρωζώνης, συμβάλλοντας στην αλλαγή στην κατανομή της πολιτικής ισχύος στην Ελλάδα, την Ιρλανδία, την Ιταλία, την Πορτογαλία, την Ισπανία, τη Σλοβενία, τη Σλοβακία και την Ολλανδία.

Παραπομπές

Επεξεργασία- ↑ «Long-term interest rate statistics for EU Member States». ECB. 12 Ιουλίου 2011. Ανακτήθηκε στις 22 Ιουλίου 2011.

- ↑ Wearden, Graeme (20 September 2011). «EU debt crisis: Italy hit with rating downgrade». The Guardian (UK). http://www.guardian.co.uk/business/blog/2011/sep/20/eu-debt-crisis-italy-downgrade. Ανακτήθηκε στις 20 September 2011.

- ↑ 3,0 3,1 FT: "Banks ask for crisis funds for eastern Europe" 22 Ιανουαρίου 2009

- ↑ 4,0 4,1 «The Euro's Three Crises». Jay C. Shambaugh, Georgetown University (Brookings Papers on Economic Activity, Spring 2012). Άνοιξη 2012.

- ↑ 5,0 5,1 "How Europe's Governments have Enronized their debts," Mark Brown and Alex Chambers, Euromoney, Σεπτέμβριος 2005

- ↑ Lewis, Michael (2011). Boomerang – Travels in the New Third World . Norton. ISBN 978-0-393-08181-7.

- ↑ «NPR-Michael Lewis-How the Financial Crisis Created a New Third World-October 2011». Heard on Fresh Air from WHYY. Npr.org. 4 Οκτωβρίου 2011. Ανακτήθηκε στις 7 Ιουλίου 2012.

- ↑ Koba, Mark (13 Ιουνίου 2012). «CNBC-Europe's Economic Crisis-What You Need to Know-Mark Thoma-June 13, 2012». Finance.yahoo.com. Αρχειοθετήθηκε από το πρωτότυπο στις 15 Ιουνίου 2012. Ανακτήθηκε στις 30 Ιανουαρίου 2014.

- ↑ Seth W. Feaster; Nelson D. Schwartz; Tom Kuntz (22 Οκτωβρίου 2011). «NYT-It's All Connected-A Spectators Guide to the Euro Crisis». The New York Times (Νέα Υόρκη: Nytimes.com). http://www.nytimes.com/imagepages/2011/10/22/opinion/20111023_DATAPOINTS.html?ref=sunday-review. Ανακτήθηκε στις 14 Μαΐου 2012.

- ↑ George Matlock (2010-02-16). «Peripheral euro zone government bond spreads widen». Reuters. Αρχειοθετήθηκε από το πρωτότυπο στις 2020-09-20. https://web.archive.org/web/20200920081902/https://www.reuters.com/article/idUSLDE61F0W720100216. Ανακτήθηκε στις 28 Απριλίου 2010.

- ↑ «Acropolis now». The Economist. 29 Απριλίου 2010. http://www.economist.com/node/16009099. Ανακτήθηκε στις 22 June 2011.

- ↑ "Technical features of Outright Monetary Transactions", ECB Press Release, 6 Σεπτεμβρίου 2012

- ↑ «Eurozone unemployment at record high in May». CBS News. 1 Ιουλίου 2013. Αρχειοθετήθηκε από το πρωτότυπο στις 2013-09-27. https://web.archive.org/web/20130927224047/http://www.cbsnews.com/8301-505123_162-57591731/eurozone-unemployment-at-record-high-in-may/. Ανακτήθηκε στις 6 Ιουλίου 2013.

| Αυτό το λήμμα χρειάζεται επέκταση. Μπορείτε να βοηθήσετε την Βικιπαίδεια επεκτείνοντάς το. |